En varm og solrik sommer er over. Vi er i gang igjen! For min del vil jeg si at oppstarten har vært blandet. På den ene siden har jeg fått nye kunder som er svært hyggelig, mens på den andre siden har markedene vært utfordrende.

Er bunnen nådd?

Jeg begynner å øyne et håp om at verdipapirmarkedet kan ha passert bunnen! Det bedrer humøret for en som måles på prestasjoner – hver dag. Jo, det er mulig å tilpasse plasseringene, det gjør jeg via mine porteføljer med henholdsvis lav, middels og høy risiko, men markedet setter uansett rammer for hva som er praktisk mulig å levere.

Er du pensjonsflink eller pensjonsslapp?

Jeg undrer meg til tider over hvorfor såpass mange er passive, uvitende og/eller uinteresserte i sin Egen Pensjonskonto (EPK – pensjon fra arbeidsgiver, privat sektor). Vi er jo svært opptatt av å redusere kostnadene/øke inntektene på de fleste områder ellers i livet. Kanskje har det noe å gjøre med at pensjonen er fjern, noe som kommer om x år og ikke betyr noe i dag?

Husk; om pensjonen ikke er tilgjengelig for uttak i dag, betyr ikke det at du ikke kan foredle den – i dag. Manglende oppmerksomhet er synd, for den dagen pensjonsutbetalingene kommer betyr trolig differansen i utbetalt månedlig pensjon mellom arbeidstakerne “Pensjonsflink” og “Pensjonsslapp” langt mer enn prisdifferanser på strøm, mat og helsetjenester.

Mange tror nok pensjon er vanskelig, risikabelt – og at den nærmest er innestengt i et hvelv de ikke kan nå. Jeg ønsker å bidra til å redusere fire myter rundt dette.

1) Risiko for tap av pensjon

2) Man kjøper på feil tidspunkt og vil aldri få tilbake pengene

3) Man velger feil fond som fører til lav eller negativ avkastning

4) Pensjon tilhører – og styres av – arbeidsgiver.

1) Risiko for tap av pensjon.

Ja, det er teoretisk mulig å oppleve at utbetalt kapital blir lavere enn innskutt kapital på en EPK. Men det er en ekstremitet og lite fruktbart å henge seg opp i. Det mest sannsynlige ved en slik situasjon er forøvrig at inflasjonen i perioden er høyere enn avkastningen, slik at realavkastningen blir negativ. Men det i seg selv aktualiserer i enda større grad behovet for å ta en viss risiko i pensjonssparingen, slik at man netto kommer bedre ut. Mer reelt; kan tape hele pensjonen ved kollaps i aksjemarkedet? Som ved finanskrisen, dot.com-fallet eller korona-inngangen. Min påstand: Risikoen ved å sette pensjonen i aksjefond er svært begrenset. Og det er TIDEN som er svaret.

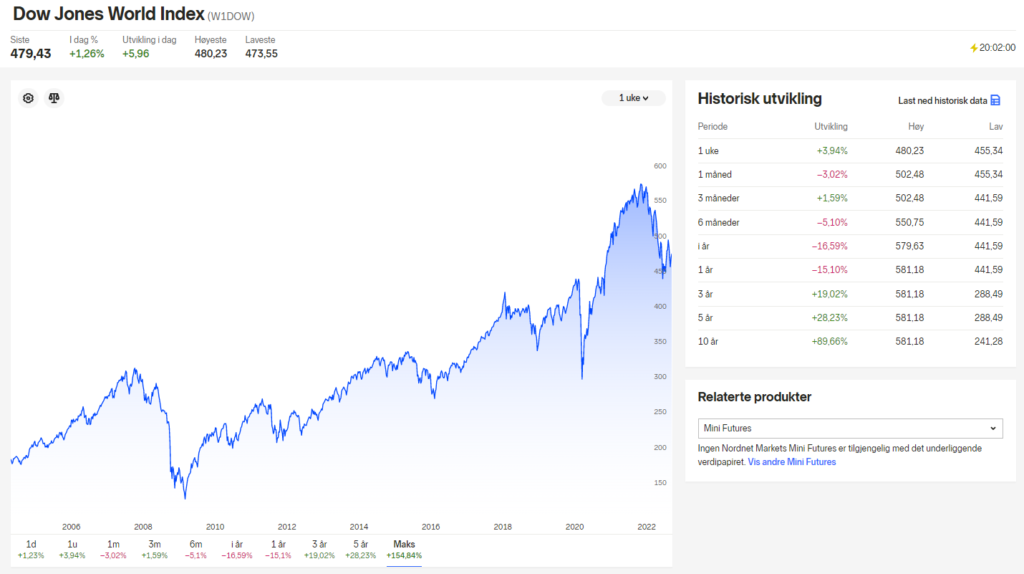

Tiden du står i arbeid – kanskje 35 år – og da tjener opp pensjon, samt at det normalt tar 10 år før siste pensjons krone forlater pensjonskontoen, gjør at pensjons krona i gjennomsnitt har et så langt opphold i markedet at det er helt usannsynlig med noe annet enn en solid meravkastning i forhold til bank/pengemarked. Og det betinger sannsynligvis et sammenbrudd i det kapitalistiske systemet. Se på grafen Dow Jones World Index nede til høyre. Den går tilbake til 2004, det lengste intervallet jeg kunne finne på Nordnet. 18 år, men likevel kanskje bare halvparten så lang tid en pensjonskrone står inne. Her ser vi at 1 krone i 2004 er verdt 2,58 kr. i 2022 (kurs 479 i 2022/kurs 185 i 2004). En snittavkastning på 5,3% pa. Dette til tross for at krona satt inn i 2004 er mindre verdt i 2009. Og ikke minst – poenget – vi finner ingen perioder lengre enn 7 år med negativ avkastning (okt. 2007 – mars 2014).

Det betyr: Med den tidshorisonter vi snakker om for pensjonssparing, er det ekstremt lite sannsynlig at aksjefondssparing ikke skal ende med en solid meravkastning. “Hvelvet” er låst – og tiden gir markedene ro for naturlig og variabel utvikling. Naturlig utvikling er vekst – eller konkurs. Og så gjenoppstandelse i en annen form …

2) Man kjøper på feil tidspunkt og vil aldri få tilbake pengene

Som over. Tiden gjør at selv kjøp på tindenes topp, vil bli overgått i verdi en gang i fremtiden. Og uansett, du investerer ikke alle pengene på dette tidspunktet. Husk at arbeidsgiver innbetaler månedlig – som ved en spareavtale (og som ved utbetaling av pensjonen) – slik at det blir noen “gode” kjøp, og noen “dårlige” kjøp.

3) Man velger feil fond som fører til lav eller negativ avkastning

Du kan gjøre det enkelt – velg verdensindeksen. Den oppdateres automatisk og rimelig, og representerer et fordelt utvalg av verdens største selskaper. Eller du kan søke hjelp. Guru tilbyr råd og hjelp via Pengeråd. Pensjonen kan skreddersys dine ønsker og risikoprofil. Og vi kan tilby aktiv oppfølging.

4) Pensjon tilhører – og styres av – arbeidsgiver

Myte: Arbeidsgiver kan pensjon bedre enn meg, så jeg lar de ta hånd om dette. To kommentarer: Arbeidsgiver har mange hensyn å ta. Ett hensyn er å spare kostnader. En pensjon med lav-risiko produkter (bank, pengemarked og obligasjoner) koster arbeidsgiver langt mindre enn om aksjefond/potente fond også tilbys. Og arbeidsgiver er god på produktet eller tjenesten den tilbyr, men kan normalt ikke kapitalmarkedet godt. Og – mye av ideen ved å innføre EPK var at den ansatte skulle få myndighet og ansvar, ved siden av oversikt og mulighet til å samle pensjonsavtaler.

God forvaltning gir meravkastning

Et annet hinder rundt å ta tak for en aktiv pensjonsforvaltning kan være et antatt behov for administrasjon. Pengeråd veileder deg gjennom de få tiltak du må gjøre for eventuelt å skifte tilbyder. Og om det skulle være andre administrative behov gjør vi også dette. Dette er tiltak man gjør ved oppstart, med hjelp tilgjengelig, og deretter går det av seg selv.

Utover dette er det et berettiget håp om at god forvaltning av pensjonspengene ved aktiv fond seleksjon og -bytter vil kunne gi en meravkastning utover verdensindeksen, som vi har forholdt oss til så langt. Se grafen under for historisk utvikling på Dow Jones World Index.

Våre mest leste saker på nettsiden

Hyggelig omtale i Finansavisen

I Finansavisen 10. september er daglig leder, Jo Helgestad, i Pengeråd intervjuet for å gi sitt syn på de økonomiske markedsutsiktene og sine anbefalinger. Dette er en særdeles hyggelig anerkjennelse for det Hamar-baserte selskapet. Daglig

3 smarte ting du bør gjøre nå for din pensjon

Jo Helgestad har lang erfaring med pengeplasseringer og forvaltning av oppsparte midler. Pensjon er også din formue som med enkle grep kan gi deg mer når utbetalingene kommer. Jeg opplever for ofte at pensjon nedprioriteres.

Meld deg på vårt nyhetsbrev