Som beskrevet i forrige ukerapport diskuteres det blant økonomer hvorvidt den brå rekylen vi har sett den siste drøye måneden er en overreaksjon – eller om det er grunnlag for en 20-30% gjeninnhenting i prisene i perioden. Flere henter frem uttrykket “dead cat bounce” og mener dette er en kortvarig positiv reaksjon før markedene igjen vil falle. Forøvrig ganske vanlig i brått fallende markeder, før nye bunnivåer etableres og veien videre går enten via en V, U eller L – formasjon. Et vektig argument for dette synet er at prisene fortsatt anses som høye, både gitt situasjonen og historisk. De mer optimistiske “synserne” peker bl.a. på sentralbankenes stimuli og at mange land er i ferd med å gjenåpne samfunnet.

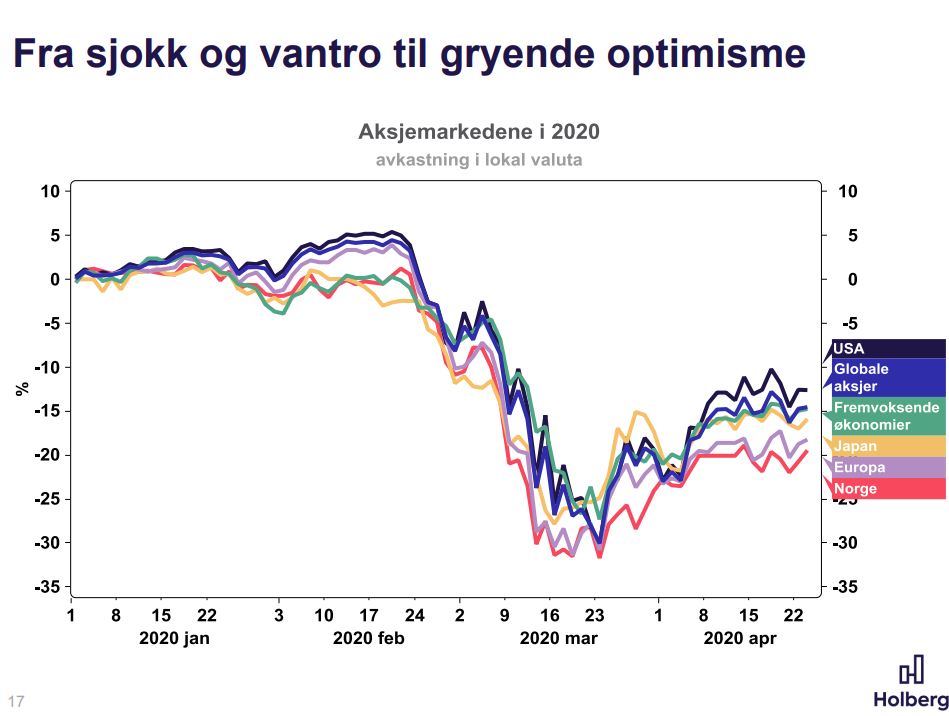

1.kv.-tall fra såvel norske som amerikanske selskaper har begynt å komme. Gjennomgående svake tall, som forventet. Derfor har det ikke ført til betydelig utslag utover de negative inntrykk som allerede ligger i kursene. Faktisk har vi heller sett positive utslag på negativ tall. Det har i større grad vært oppmerksomhet rundt makrotall; arbeidsledighet og BNP spesielt, enn rundt selskapstallene. DIsse er historisk svake. Dette har ført til hyppige stemingsvariasjoner, med tildels store utslag. Men sett over litt tid har kursene samlet seg i en trend. Se grafen under. Den viser godt den utflatingen vi har sett de siste dagene. Spørsmålet er da – forøvrig som alltid – hva nå?

Aksjemarkedene er i sin natur dramatiske, ofte overdrevne, og generelt optimistiske. De ser ut til å legge mest vekt på utflatende og til dels fallende smittetall, rykter om smittemedisin, samt de enorme pengepolitiske støttetiltakene. Mitt bilde av økonomien er at det er den normalt kontinuerlige, sammenhengende pengestømmen som tildels er blitt brutt ned til mange, korte, og isolerte strømmer. -Der enkelte kilder er i ferd med å tørke ut. Gitt at verdiskapningen har sitt utgangspunkt i det private næringsliv, med pengestrømmer mot ansatte, kunder og leverandører, eiere og det offentlige, har disse strømmene nå i mer eller mindre grad blitt reduserte. Det offentlige har i større grad blitt kilden, med sine oppsparte (feks oljefond) eller aktiviserte (feks. penge- og finanspolitikk) ressurser. -Samt inngang fra verdiskapere fortsatt i aktivitet. Det anslås at korona-krisen gir et bortfall i verdiskapningen tilsvarende ett år. Et element i det hele er reallokering innen økonomisk aktivitet. Dette ser vi bla med hensyn til bransjer; fra reiseliv, transport, olje/oljeservice, kultur/idrett, mf til IT, helse, alle typer hjemmeaktivitet, mat/drikke, mf. Det er ikke bare globale IT-selskap som er på høyere kursnivåer enn før korona, men også kursene i norske selskaper som Orkla, Europris, Nordic Semiconductor (IT), Frontline (transport/lagring av olje) er historisk høye.

Som kjent har vi løpet av korona-krisen gått ut og delvis inn i markedene igjen. Fortsatt er 75% implementer, og avkastningen ligger rundt 6% hiå. Jeg heller nok mot en U eller L-formet utvikling, og er derfor tilbøylig til ytterligere implementering. -Tenker likevel at det kan være ok å avvente en rekke større selskapers 1.kv.-tall – samt guiding fremover – de kommende dagene…

0 kommentarer