Ja, det flyter godt nå! Til glede for oss alle! Med det menes ikke bare høy avkastning over de siste 12 måneder, også i forhold til indekser og sammenlignbare alternativer. Og ikke minst har vi levert stabile, forutsigbare resultater – i henhold til våre mål for rådgivningen.

Vi tror at noe av årsaken til den gode utviklingen er at vi er bevisst viktige mål og styringsparametre for forvaltningen. Bli med på skolebenken 🙂

Risikojustert avkastning

Risikojustert avkastning er et sentralt begrep i investering og forvaltning. Det forteller oss hvor mye risiko et fond eller en portefølje må ta for å oppnå en avkastning som er høyere enn risikofri rente. Risikojustert avkastning er derfor et produkt av avkastning og risiko. Avkastning er de fleste kjent med, mens risiko kan være mer uklart. Risiko kan defineres som mulig avvik fra forventningen, både i størrelse og hyppighet. Bank er definisjonen på svært lav risiko, med endring i forventet rente normalt kun som følge av at sentralbanken endrer styringsrenten. Høy risiko har vi innen aksjer og en rekke andre investeringsverktøy der forventningen er høy, men avvikene kan bli store. Verdien kan svinge fra det mangedoblede av innsats til tap av investert beløp (enkeltaksjer) og sågar også negativ verdi (gjeld) på investeringen, feks ved shorting. Med avkastning utover risikofri rente som teller, og risiko som nevner, er det helt avgjørende for vurdering av investeringens kvaliteten at en har et kritisk forhold risiko. Mål på risikojustert avkastning gir derfor primært mening når risikoen i investeringene er sammenlignbare.

Risikojustert avkastning er en sentral verdi for et fond (som er en portefølje av enkeltaksjer/-obligasjoner/-sertifikater), men kan også brukes på en portefølje av fond. Det måles ved Sharpe ratio. Gode aksjefond har normalt en Sharpe ratio over 1. Risiko måles i standardavvik. Normalt måles Sharpe over 3 år, men gir gode svar også på 1 år. Siden vi innførte kravet i våre porteføljer for ett år siden, forholder vi oss til 1 år.

Risikoklasser

Vi har valgt å definerevåre porteføljer i risikoklasser med standardavvik som grunnlaget for inndelingen. Aktuelle fond i risikoklassen må da holde seg innen målsatte intervaller. For LAV risiko er dette 5-10 std.avk., MEDIUM 10-15 og HØY 15-25. Dette ble strammet inn i november 22, da vi innså at timing (kjøp/salg) av særlig fond med store verdisvingninger, er svært krevende. Og at en over tid kommer bedre ut ved å unngå tap fremfor å jakte den store gevinsten.

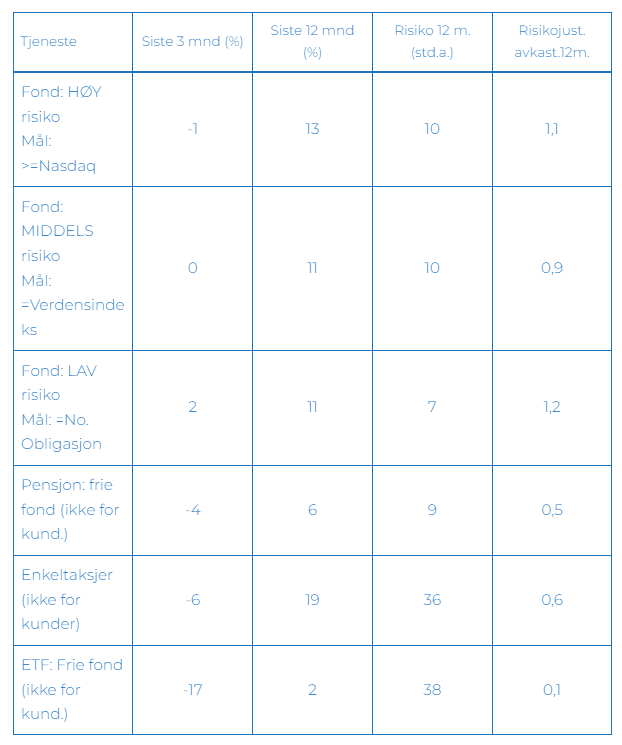

Hva vi leverer i forhold til mål

Da kommer vi til våre tall. Se tabellen under, eller her. Våre AVKASTNINGSMÅL for porteføjene er hhv. 10-14% pa på HØY, 6-10% pa på MIDDELS og 4-7% pa på LAV. Her er vi innenfor. Vår eneste portefølje med svært lang historikk er HØY, der vi kan vise til 10% pa over 9 år. MIDDELS har over siste 3 år gitt 30%, eller snaue 10% pa. LAV har 13% på 1 år 11 mnd. Vår RISIKO er lavere enn predikert på høy, og innenfor på middels og lav. Og vi ser at RISIKOJUSTERT AVKASTNING er god, og spesielt da for lav og høy-risk. Og vi ser også at tall for porteføljer som ikke tilbys kunder, men driftes for andre formål, viser HELT ANDRE VERDIER. Men samtidig bekrefter det om er skrevet over.

Ikke glem tid og valuta

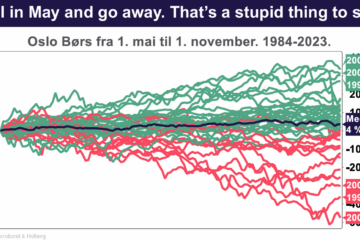

Hva vi ikke har nevnt er TID. Tid er en forutsetning for å håndtere risiko, og betyr at økt tidshorisont gir lavere risiko. Kort tidshorisont og høy risiko kan gjøre at investeringen må avsluttes ved et tidspunkt der avkastningen avviker betydelig fra forventningen, mens en lang tidshorisont for samme investering kan tillate at en avventer til avviket eller utslaget igjen nærmer seg et forventet nivå, eller i beste fall har et positivt avvik. Våre porteføljer har derfor en anbefalt tidshorisont på hhv 2-4 år for høy risk, 1-3 år for middels og 0,5-2 år for lav risiko.

En siste avgjørende variabel i enhver internasjonal investering er VALUTA. Når man investerer globalt er avkastningen delvis et resultat av hvordan selskapet/fondet har utviklet seg i sin lokale valuta, og delvis hvordan denne valutaen har utviklet seg i forhold til norske kroner. De siste årene har NOK generelt svekket seg, og særlig det siste året, noe som har vært til gunst for internasjonale investeringer.

Forståelse

Min påstand er at de som forstår disse tallene og tankene, forstår svært mye kapitalforvaltning!