Markedene i starten av 2023

Etter en euforisk januar 2023, da det globale markedet feiret at annus horribilis 2022 var over, kom virkeligheten igjen til overflaten i februar. Ikke uventet, realøkonomisk var lite endret. Sterke arbeidsmarkeder og fortsatt energi- og råvareknapphet ga inflasjon og høye renter, og forventninger om enda høyere renter fremover. Og ikke minst la stor usikkerhet rundt selskapenes regnskap for 2022 – og ytterligere svakere forventninger til inntjeningen i 2023, en nedgang i verdensindeksen på ca 4% i februar. For Norges del har vi de samme utfordringene, men siden Oslo Børs i betydelig grad styres av olje/gass, og disse hadde en svak januar men en noe bedre februar, var børsutviklingen motsatt; flat januar og oppgang i februar. Verdensindeksen ved utgangen av februar ligger på +3% (+9% i NOK), Oslo Børs på +4%; en god start på et år mange er skeptiske til.

Resultater siste 36 mnd – også sett mot risiko

Våre resultater hittil i år har vært tildels meget gode. Se oversikt over resultater for våre porteføljer her. Legg merke til at faktisk risiko for de enkelte porteføljene er vist. Tallene viser godt sammenhengen mellom variasjon – eller utslag – i avkastning, over tid, i forhold til de risikorammer og avkastningsmål de enkelte porteføljer styres mot. Sammenhengen mellom avkastning, risiko og tid er avgjørende for å forklare resultater og prestasjoner. Siden et lokalt bunn-nivå i okt 22, har det generelt gått rett vei. Fremheves kan likevel MIDDELS risk-portefølje, med 7% siste 3 mnd og 13% siste 12 mnd. HØY kan vise til 32% siste 36 mnd. Og ENKELTAKSJER har gitt 37% hittil i 2023!

Mer om risiko og avkastning

Risiko måles i standardavvik. Normal sammenheng mellom avkastning og risiko er at høy risiko gir høy avkastning – over tid. Mens lavere avkastningsforventninger tillater lav risiko – og kortere tid. Målet for forvalter kan være å optimalisere forholdet mellom høyest mulig avkastning og lavest mulig risiko. Måles i Sharpe-ratio. Eller det kan være høyest mulig avkastning, uansett risiko. For de fleste investorer/sparere bør hovedmålet være å finne den risikoprofilen som passer den enkelte. Men en høy Sharpe-ratio er altid bra!

Avkastning liker vi, alle som en. Risiko derimot, er en personlig preferanse og avhengig av mange forhold. Tidshorisont, følelser rundt verdifall, målet med investeringen/sparingen, erfaringer, kompetanse, egne/andres penger, likviditetsbehov, mm., er alle faktorer som styrer valg av risiko. Det er derfor avgjørende at investor/sparer gjør seg opp en mening om dette – og velger risiko tilpasset egen person. Stress, nattesøvn, mm. er kjente følelser rundt dette.

Veien mot målet skaper resultatene

Som innen enhver prestasjonsstyrt aktivitet, er veien mot målet avgjørende for å nå målet. Hva gjør vi, hvorfor, hvordan, hvor lenge, hvor ofte, hvem, hvilke, mm.???? Jeg jobber med dette daglig, som en toppidrettsutøver, toppleder – eller hvem som helst som ønsker utvikling og mestring. Det håper jeg gjelder de fleste, for deres egen del. Jeg ønsker å skrive mer om dette ved senere anledninger, men lister her opp et knippe nøkkelord for videre forståelse rundt dette:

- Kunnskap og læring

- Metode (verdi, vekst, momentum/trend, kvalitet, teknisk, faktor, mf.)

- Psykologi, adferd og kognitiv bias (søke og tolke ny info slik at den støtter etablert syn)

- Regnskap og analyse, nøkkeltall

- Prognose/projektering og statistikk/historikk

- Tema, trender, sykluser, bransjer, geografi/demografi, AI, AR/VR

- Politikk, geopolitikk og reguleringer

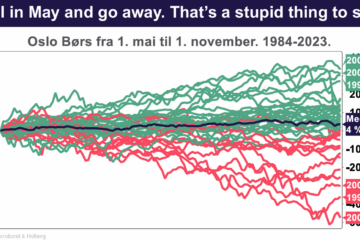

- Tid – lang bedre enn kort? – alltid?

- Kriser og muligheter, frykt og eufori, VIX-indeks

- Timing

- Valuta, kryptovaluta/digital valuta, NFT

- Aktive valg vrs indeks

- Sikring, gearing, shorting, derivater

- Aktivaklasser, inkl eiendom – fysisk og finansiell, alternative investeringer, råvarer

- Makroøkonomi, sentralbanker, styringsrenter/likevektsrente, fin. indikatorer, pengepolitikk, finanspolitikk

- Selskapstall kontra makroøkomi – hvar er viktigst, når?