Etter en urolig og til dels negativ inngang på 2024, endte januar med suksess i det globale aksjemarkedet. Norge klarte ikke å henge med, svak utvikling innen energi sørget for det. Høy-porteføljen har siste 3 mnd +7%, siste 12 mnd +12%. Medium hhv. +8% og +14%. Like viktig er at risikoen i porteføljene er begrenset, slik at risikojustert avkastning (Sharpe) blir sterke 1,1 og 1,3 (hhv., 12m). Se våre resultater her. Våre valg innen India, Øst-Europa og teknologi bidro positivt i januar. Norden, tross positive bidrag fra Sverige og Danmark, hadde en nokså nøytral utvikling samme måned. Lavrisk-porteføljen har særlig det siste kvartalet+, hatt en stabil og god utvikling. 2,4% siste 3 mnd og 10% siste 12 mnd gir grunn til å forvente styringsfart 8-10% pa også fremover. Økte markedsrenter ga tidvis motgang i januar.

Høy-porteføljen har siden 1.jan. 2023 gitt hele 25% avkastning. Det er likevel ikke tilstrekkelig for å gjøre opp for det svært svake aksjeåret 2022, samt perioder i 2021. Samlet avkastning siste 5 år er nå 10,1% p.a., siden oppstart i 2014 er årlig avkastning i gjennomsnitt 10,4%. Utviklingen overgår Oslo Børs (OSEBX) i begge perioder, betydelig over de siste drøye 10 år.

Langsiktig sparing i aksjer er fortsatt lurt! Og risikoen er begrenset! Dette bekreftes av disse fakta/”funfacts” fra indeksforvalteren KLP:

- Oslo Børs fondsindeks, siste 10 år (1.1.2014): 8,4% p.a.

- Verdensindeksen, siste 10 år: 11,4% p.a. Derav ga hele 4 av årene en avk over 25%, kun to av årene ga negativ avkastning – med hhv -3% og -9%

- Rentefond (norske likviditetfond/oblig.fond), siste 10 år: 1,5% pa

- Konsumprisindeksen (kpi) i perioden har vært 2,9% p.a. Rentefond har derfor hatt en realavkastning på negative 1,4% pa

- Portefølje med 60% aksjer/40% renter (som oljefondet hadde tidligere, nå 70/30, og som flere formuesforvaltere bruker): 5,4% p.a. over siste 10 år

- 72-regelen for dobling av investert beløp: 72/10% avk pr år= 7,2 år, 72/7,2% avk pr år=10 år

- Og 72/-2,9%(kpi)=25; du som lønnstager får halvert kjøpekraft etter 25 år uten lønnsvekst…..

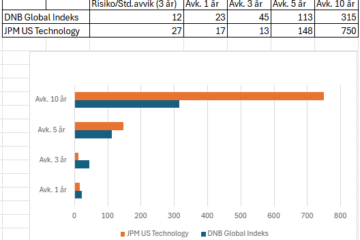

- De største selskapene globalt kalles “the magnificent 7”. Disse utgjør 29% av den største amerikanske indeksen S&P500, og 19% av global indeks.

- Med svært høy avkastning for disse aksjene i 2023, kan konsentrasjonen av få, kanskje høyt prisede aksjer, utgjøre en risiko for såvel amerikanske som globale aksjeindekser fremover. Kan aktive fond, og gjerne med forus på mindre/mellomstore selskap, få sin renessanse?

Månedsrapporten avsluttes med en nylig utarbeidet selskapspresentasjon av Pengeråd. Ta en titt, og du blir bedre kjent med mål, metode, historikk og tanker:

Løp og lær – uansett vær: …og nytt Børsintervju i Finansavisen om noen dager