Det koster å leve! Svært mye har blitt dyrere de siste par årene. Rentene når stadig nye høyder, drivstoffprisen er på vei mot tidligere toppnoteringer, energi blir normalt dyrere i vinterhalvåret, matpriser… Dette merkes for svært mange, og media blir mer og mer oppmerksomme.Det blir søkt etter utgiftsposter som kan kuttes. Her er det dog begrensninger for hva vi kan unnvære. Inntekter derimot, er sjeldnere i fokus. Og ofte mer krevende å gjøre noe med. Lønn, mulige leieinntekter, salg av eiendeler, finansinntekter, skattemessige fradrag, mm. Og med generelt gode økonomiske tider har terskelen for tiltak på inntektssiden ofte vært høy.

Pensjonen – ynglende eller nedstøvet?

Men nå synes vi å være der. Pensjon er en naturlig del av Pengeråds tilbud for høyere finansinntekter. Eneste forskjell fra «vanlig» fondssparing er at den er tvungen, midlene kommer fra arbeidsgiver, og at de er bundet fram til pensjonsalder. Skatteincentiver er også en del av pensjonssparingen. Vi i Pengeråd har over tid vært uforstående til manges manglende interesse for å gjøre en LITEN jobb med pensjonssparingen for å kunne oppnå en STOR økning i fremtidig pensjonsutbetaling. Interesse, lav kunnskap, høy risiko, antatt tidsforbruk, kostnader rundt egne tiltak, antagelse om at det er for lave beløp, mm. brukes som unnskyldninger. Få av disse er gode nok! Vi i Pengeråd håndterer pensjon på akkurat samme måte som annen sparing. Tror du på den, er det ingen grunn til å ikke tro på pensjonsrådgivning.

Tallene lyver ikke!

Amedia/Nettavisen/HA la 26.september ut en artikkel om mulighetene innen pensjonssparing, private ordninger. Lenke her (abonnement). Hovedpunktene er:

- 6 av 10 nordmenn er bekymret for at pensjonen ikke vil være tilstrekkelig til å leve av. Like mange vet heller ikke hvor mye de får i pensjon.

- Mer enn 5 av 10 sparer ikke selv til egen pensjon.

- Aksjeandelen er altfor lav. Tar ikke den ansatte initiativ, blir pensjonen ofte satt i renter, obligasjoner og en lav andel aksjer. Dette er billigst for arbeidsgiver.

- 100% aksjer anbefales i store deler av spare-/arbeidstiden.

- Timing i fondsbytter og risikoendringer bør være forbeholdt de spesielt interesserte.

- Hvor stor andel av lønn går til pensjonssparing? Loven sier mellom 2% og 7%. 4% sies å være et minimum for en god ordning.

- 42% vet ikke hva slags innskuddspensjon de har på jobben. Og kun 22% sier at pensjon har vært tema i lønnsforhandlinger de siste tre år. AFP (avtalefestet pensjon) er også en viktig del av pensjonsordningen.

- Du kan selv velge pensjonsleverandør (EPS). Dersom intet gjøres, forblir du hos arbeidsgiverens leverandør. Arbeidsgiver kompenserer eget valg med de kostnader de har for deg i dag. Kun 10% har byttet leverandør.

- Det er store forskjeller i forvaltnings- og administrasjonsgebyrer hos forskjellige leverandører. Et eksempel viser besparelser på kr. 150 000 bare i gebyrer.

- Dyre kontra rimelige fondsløsninger kan i eksempelet bety kr. 500 000-600 000.

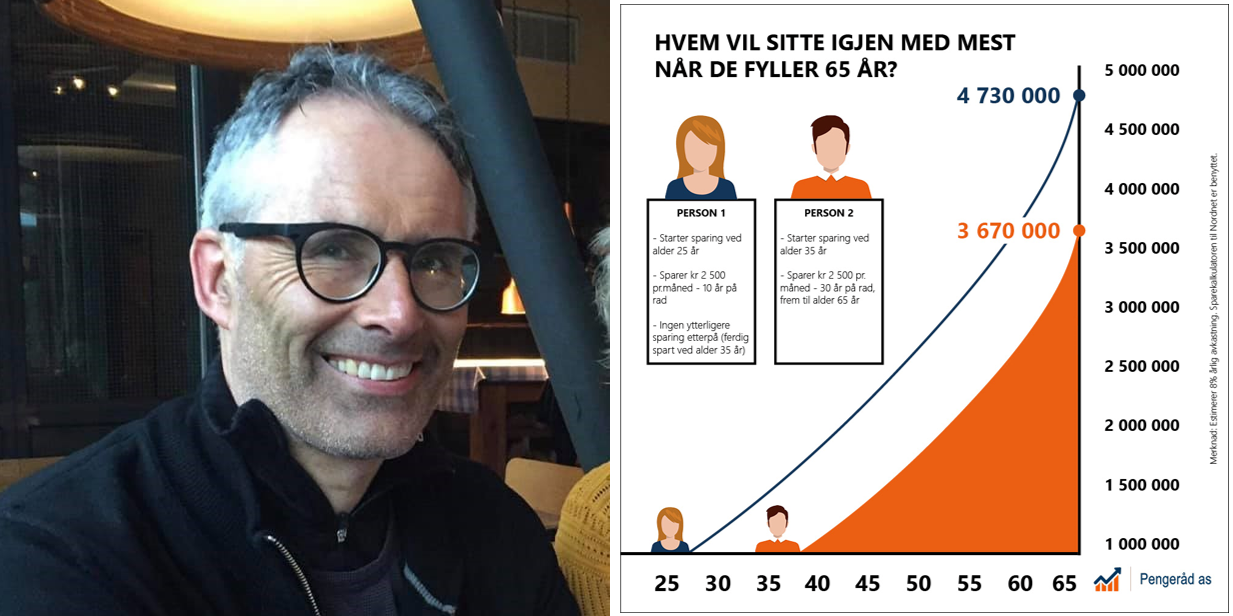

- Samlet gevinst ved gode valg innen pensjon kan være MILLIONER. Dette er avhengig av markedsutvikling, fondsvalg, risiko, gebyrer, lønn, pensjonsandel av lønn, tid for sparing, mm. – og er umulig å tallfeste.

Ingen får samme gevinst av bevisst håndtering av pensjon. Men oversikt, kunnskap og en begrenset innsats er gull verdt. En god kilde til egen pensjon er norskpensjon.no. Pengeråd kan hjelpe deg i prosessen!