Hvem hadde ved årsskiftet trodd at Nvidia pr 5.sept. kunne vise en avkastning på 229% så langt i 2023?

2023: Utgangspunktet – og fasit pt – for realøkonomien

Aksjemarkedet er priset på fremtidig kontantstrøm. I 2022 var forventningene til 2023 og videre, lave. Derfor falt aksjemarkedet i 2022 mer enn det hadde gjort på mange år. For 2023 forventet mange at elendigheten også skulle ramme forbrukerne, med følgende og ytterligere effekt på bedriftene. Forbrukerne ville oppleve at kjøpekraften ble svekket som følge av fortsatt høy inflasjon/priser, et svakere arbeidsmarked ved at bedriftene slet, oppsparte midler fra korona ville være oppbrukte, knapphet på energi, fortsatt krig og kostnader til våpen og flyktninger, de-globalisering, kostnader til klimatiltak, med mer – ville koste.

Etter at 2/3 av året er gått, kan vi i korthet si at det er gått bedre enn forventet. Sentralbankene, med USAs FED i front, har i det store og hele lyktes med det ene verktøyet de har, renten, og den spådde resesjonen har blitt mild eller fraværende. USA har opplevd økonomisk vekst, rekordmange nye jobber er skapt og ledigheten er rekordlav. Også i Norge er det lav ledighet, og kyst-bransjer som olje/gass og havbruk sliter med å få nok arbeidskraft. Det skal også tillegges at bedriftene har vært heldige med at kunstig intelligens har blitt en game-changer med høye forventninger om økt produktivitet – og ditto aksjekurser.

Dagens inflasjon er ikke bærekraftig

Om jobb og inntekter i stor grad er beholdt, utlignes dette i stor grad av økte kostnader for for forbrukeren. Renter er en betydelig kostnadspost for mange. I USA er styringsrenten nå i intervallet 5,25-5,50% pa. Kanskje kommer ytterligere en «kvarting». Utfordringen nå er at de høye rentene ser ut til å vedvare i lengre tid enn tidligere forventet. Dette stresser markedet. Det vil si, aksjemarkedet lar seg i mindre grad stresse og leverer fortsatt avkastning da lønnsveksten gir mulighet for forbruk – og økt omsetning for bedriftene. De beste US tech-fondene har så langt levert over 50% hiå (derav er ca 10% styrking av USD). Situasjonen betegner en økonomi på høygear, men betyr høy inflasjon. En høyere inflasjon enn økonomien er tjent med over tid, målsatt til 2%. Derfor kommer ikke sentralbankene til å slutte å bruke rentevåpenet før inflasjonen er under kontroll.

Som nevnt, det ser ut til at sentralbankene kan lykkes. Inflasjonenen i USA er nå kommet ned til i overkant av 3%. Dette oppmuntrer aksjemarkedet. Rentemarkedet derimot, reagerer negativt, og US 10 årsobligasjon ligger nå på rekordhøye 4,2%. Det er følgelig markedsaktører innen rente som i størst grad tror på resesjon.

Norges Banks styringsrente ligger på 4,00%, og det forventes minst 1×0,25% til. Også her ventes renten å forbli høy storparten av 2024.

Viktige forskjeller på USA og Norge er at rentene virker tregere i USA da amerikanske forbrukere typisk har lange rentebindingerpå sine huslån. Og i USA følger banklånet boligen, og da få vil refinansiere til høyere renter blir også takten på bolig-omsetning i USA lavere. Og gjør arbeidsmarkedet mer statisk. Dette er uheldig for en viktig forutsetning for sterk amerikansk økonomi; det fleksible og mobile arbeidsmarkedet. Lønningene forblir høye lenger, og inflasjonen og rentene forblir høye lengre.

Balanse – vekst eller tilbakegang?

Da er bakteppet vist. Markedene balanserer mellom en viss kontroll på inflasjonen og en fremtidig utflating av rentene – og fortsatt resesjonsfrykt vist ved US 10 årsobigasjon og «invertertert rentekurve» (lange renter lavere enn korte renter). Valuta er så langt ikke nevnt, men også den påvirkes sterkt av renter, rentedifferanser og økonomisk utvikling. I år har NOK svekket seg snaue 10% mot både USD og EUR, noe som har gitt økt avkastning på globale aktiva.

Avkastning – ja virkelig!

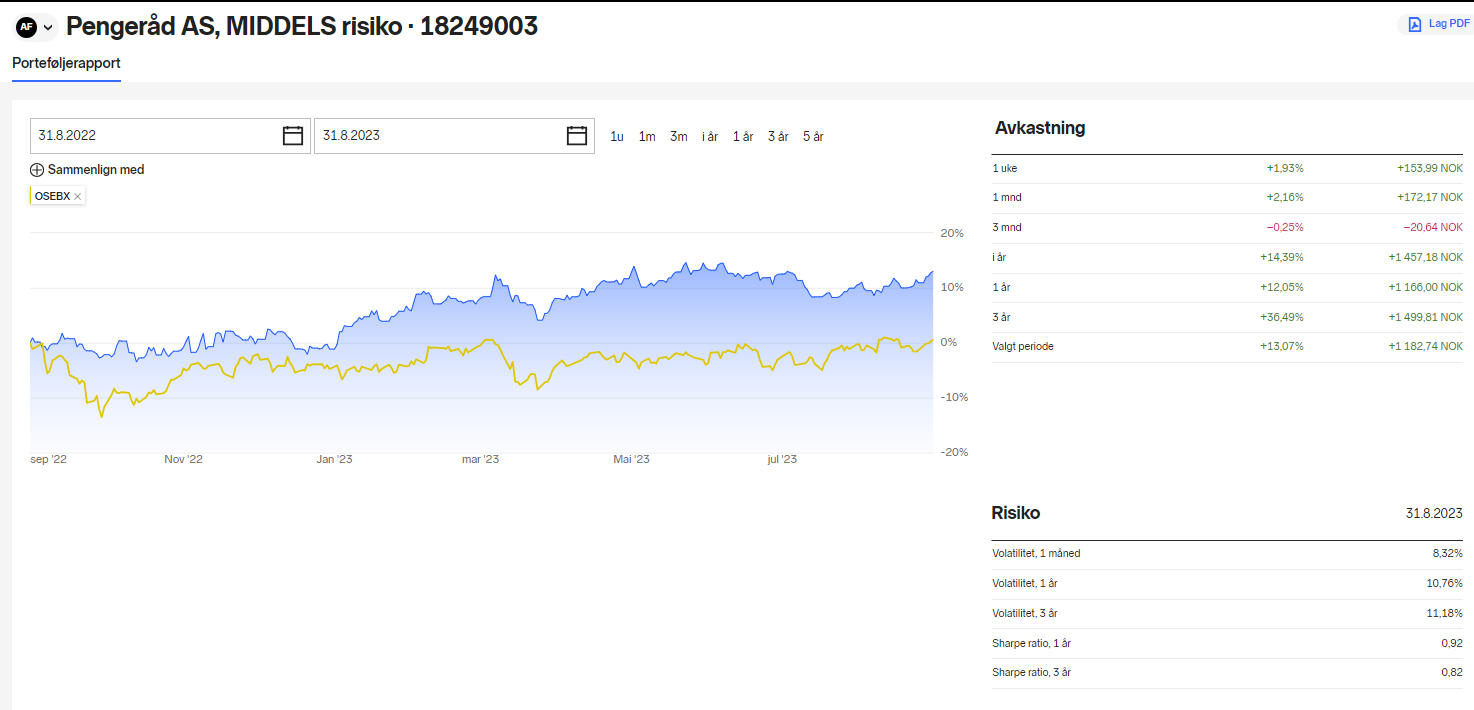

Det er da gledelig å vise at våre porteføljer endelig er på rett vei igjen:

- Høy risiko har steget hhv 20% og 12% hittil i år/siste 12 mnd. (pr 6/9)

- Middels risiko har steget hhv 15% og 14% i samme perioder.

- Lav risiko hhv 11% og 8%.

- Oslo Børs har steget hhv 6% og 1%.

- Global indeks, i lokal valuta, hhv. 12% og 12%.

- Utviklingen spesifiseres under Resultater på hjemmesiden.